EXERCICE 1

Énoncé

Pour accroître ses parts de marché et renforcer son réseau de distribution, le groupe agroalimentaire FABRICE lance une offre publique d’achat sur la totalité des actions de la société régionale FÉLIX. Le prix de l’OPA est fixé à 175 euros par action, contre un dernier cours de 140 euros. Quelle est la prime offerte par FABRICE ?

Corrigé

L’offre publique d’achat est une opération par laquelle une personne physique ou morale (c’est-à-dire une société) annonce publiquement aux actionnaires son intention d’acquérir tous leurs titres (les actions, mais aussi les titres donnant accès au capital, comme les obligations convertibles et les bons de souscription d’action) et ce, durant un certain délai et à un prix fixé en espèces. L’OPA constitue généralement une bonne affaire pour le minoritaire, car l’offre est souvent assortie d’une prime par rapport aux derniers cours de Bourse.

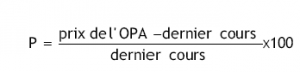

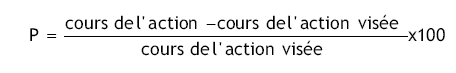

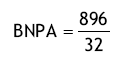

La prime (P) se calcule de la manière suivante :

L’OPA de FABRICE est lancée au prix de 175 euros par action.

La prime (P) par rapport au dernier cours coté s’établit donc à :

P = 25 %

Selon différentes études, il ressort que la prime moyenne payée par les acheteurs, dans le cadre d’une OPA, atteint environ 20 % sur les derniers cours cotés et 25 % sur la moyenne des cours des trois derniers mois avant l’annonce de l’opération. La prime offerte par FABRICE se situe donc clairement dans la norme.

EXERCICE 2

Énoncé

Après plusieurs mois de réflexion, la compagnie d’assurances FERDINAND s’est résolue à prendre le contrôle de son concurrent direct, la société FERNAND. Elle lance donc une offre publique d’échange à raison d’une action FERDINAND, cotée 312 euros, pour une action FERNAND, cotée 240 euros. Quelle est, en pourcentage, la prime offerte par rapport au dernier cours coté ?

Corrigé

L’offre publique d’échange (OPE) est une opération identique à l’OPA à cette différence que les actionnaires, qui répondent favorablement, sont payés en titres de la société initiatrice de l’offre et non en espèces.

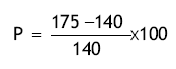

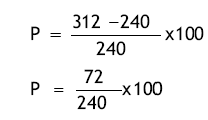

La prime (P) se calcule de la façon suivante :

Dans le cas présent, la compagnie FERDINAND offre une prime de :

P = 30 %

EXERCICE 3

Énoncé

La société FLORENT lance une offre publique d’échange sur la société FLORENCE à raison de 5 actions FLORENT, cotées chacune 136 euros, pour 2 actions FLORENCE, cotées chacune 272 euros. Quelle est la prime offerte par rapport aux derniers cours cotés ?

Corrigé

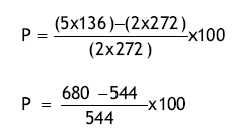

Pour calculer la prime dans ce cas, il faut tenir compte de la parité d’échange, soit la formule suivante :

où n est le nombre d’actions offertes

et m le nombre d’actions visées.

Dans le cas de l’OPE de FLORENT, la prime s’élève donc à :

P = 25 %

EXERCICE 4

Énoncé

Le groupe FRANCIS cherche à acquérir une taille critique dans la grande distribution. Pour ce faire, il lance une OPA/OPE alternative sur la totalité des actions de la société FRANCINE. Les actionnaires peuvent ainsi choisir entre une OPA à 750 euros, contre un dernier cours de 600 euros, et une OPE à raison de trois actions FRANCIS, cotées chacune 512 euros, pour deux actions FRANCINE. Quelle est à l’instant « t », toutes choses égales par ailleurs, l’offre la plus attractive ?

Corrigé

Pour connaître l’offre la plus attractive pour les actionnaires de FRANCINE, il suffit de comparer les primes offertes dans chaque cas.

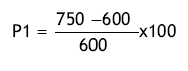

En choisissant la solution en numéraire, la prime (P1) s’établit à :

P1 = 25 %

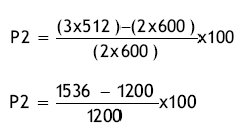

En choisissant la solution en titres, la prime (P2) s’élève à :

P2 = 28 %

Toutes choses égales par ailleurs, à l’instant « t », l’offre publique d’échange apparaît plus attractive que l’offre publique d’achat. À la reprise des cotations, il faut savoir que les cours des actions s’ajustent pour tenir compte des parités proposées. L’OPA peut alors se révéler plus intéressante.

EXERCICE 5

Énoncé

Le groupe FRANÇOIS, dont le capital est composé de 32 millions d’actions, décide de racheter la totalité des actions de la société FRANÇOISE, dont le capital est constitué de 8 millions d’actions. Pour le faire, il lance une OPE, à raison d’une action FRANÇOIS, coté 336 euros, pour une action FRANÇOISE, cotée 280 euros. FRANÇOIS devrait dégager cette année un bénéfice net de 896 millions d’euros et FRANÇOISE un profit net de112 millions. En cas de réussite totale de l’offre, quel sera, pour l’année en cours, le nouveau bénéfice net par action de FRANÇOIS. L’offre publique d’échange sera-t-elle dilutive ? Comment l’expliquez-vous ?

Corrigé

Lorsqu’une société cotée émet de nouvelles actions pour financer une acquisition, les analystes étudient le risque de dilution du bénéfice net par action (BNPA). Autrement dit, ils examinent si le résultat attendu du nouvel ensemble, divisé par le nouveau nombre d’actions composant le capital social, sera plus élevé que le BNPA prévu antérieurement. Si la réponse est négative, l’opération est dite dilutive : le BNPA sera moins important que précédemment. Et, toutes choses égales par ailleurs, le rapport cours/bénéfice sera plus élevé, entraînant des ventes de la part d’investisseurs. Si la réponse est positive, l’opération sera alors «relutive». Le BNPA sera plus élevé qu’avant et le multiple ou coefficient de capitalisation plus attractif, ce qui aura un impact positif sur les cours de Bourse.

En cas de réussite de l’OPE, FRANÇOIS va créer 8 millions d’actions nouvelles. Son capital social (K) sera donc composé de :

K = 32 + 8

K = 40 millions d’actions

Le bénéfice net (B) s’élèvera, pour sa part, à :

B = 896 + 112

B = 1 008 millions d’euros

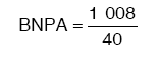

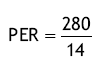

Et son bénéfice net par action (BNPA) à :

BNPA = 25,20 euros.

Pour savoir si l’OPE est dilutive, il suffit de comparer ce BNPA à l’ancien qui était de :

BNPA = 28 euros

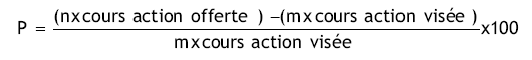

L’opération est donc dilutive à court terme. Cela tient au fait que l’action FRANÇOIS, qui se négocie à 12 fois ses résultats (336/28), achète une société sur une base beaucoup plus élevée.

Le BNPA de FRANÇOISE est, en effet, de :

Et son PER de :

PER = 20

EXERCICE 6

Énoncé

Vous avez acquis 220 actions de la société de portefeuille FULBERT, qui cote actuellement 150 euros. Pour utiliser une partie de sa trésorerie, FULBERT décide de lancer une offre publique de rachat (OPRA) sur 20 % de ses propres actions en vue de les annuler, au prix unitaire de 180 euros. Sachant que l’actionnaire de référence, qui détient 60 % du capital, n’apportera pas ses titres à l’offre, combien de titres vous seront rachetés si tous les minoritaires décident d’en faire autant ? Quelle sera la plus-value dégagée sur cette opération par rapport au dernier cours coté ?

Corrigé

FULBERT a décidé de racheter 20 % de ses propres actions. Or tous les actionnaires minoritaires, représentant ensemble 40 % du capital, ont décidé de répondre favorablement à l’offre. Dans ces conditions, le montant des ordres sera réduit logiquement de moitié. Dans ce cas, seulement 110 de vos actions seront concernées par l’OPRA au prix de 180 euros. Soit une plus-value (PV) pour cette opération de :

PV = (180 – 150) x 110

PV = 30 x 110

PV = 3 300 euros

EXERCICE 7

Énoncé

L’actionnaire majoritaire du groupe de luxe FANNY a décidé de lancer une offre publique de retrait (OPR), suivi d’un retrait obligatoire, sur la totalité des actions restant dans le public au prix de 2 016 euros. À comparer à un dernier cours de 1 920 euros. Quelle est la prime offerte ? Faut-il répondre favorablement à l’offre ?

Corrigé

L’offre publique de retrait (OPR) est une procédure d’offre publique lancée généralement par un ou plusieurs actionnaires qui détiennent déjà plus de 90 % du capital d’une société. À l’issue d’une OPR, les titres sont radiés du marché avant de faire l’objet d’un retrait obligatoire à un prix soumis à l’Autorité des marchés financiers (AMF) et à un expert indépendant. Vous n’avez donc pas le choix, malgré le faible niveau de la prime :

![]()

P = 5 %

Ces exercices sont tirés de la 3ème édition du livre « La Bourse en 110 exercices » de Gérard Blandin, paru en 2009 aux Editions Sefi. Ils sont reproduits avec l’aimable autorisation des Editions Sefi. © Tous droits réservés.

Les plus commentés